金融界银行理财产品排名

\r ( 2019.10.14-2019.10.20 )

\r 【本期摘要】

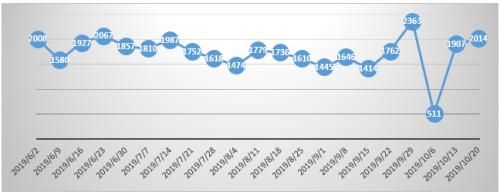

\r 本周银行发行了2014种资产管理产品

\r 银行理财产品的平均回报率仅下降到4.05%

\r 交行、中行、华夏银行产品发行量排名前三

\r 中信银行42种产品平均预期最高收益率达6.3%

\r 排名:兴业银行“结构性存款95109399”居首位

\r 【要点解读】

\r

\r 本周( 10月14日至10月20日)有255家银行发行资产管理产品2014 (包括结算预期收益型、开放预期收益型、网络型产品、结构性存款等),平均预期年收益率仅从0.02个百分点下降4.05%。

\r 一位银行业研究员表示,资产管理产品的收益率持续下降,来源于“两个端口”的共同作用。 一是资方,目前市场流动性比较丰富,利率下降的另一是资方,目前优质资产较少,尤其是库存收益非标准资产到期,银行很难找到合适的资产来维持产品收益。

\r 【市场全景】

\r 1、资产管理产品的发行量为2014件,比上星期增加了107件

\r

\r 本周,发行银行的数量比上周增加了8家,对应产品的发行数量比上周增加了107家。 产品平均期限达到173天,周比上周增加4天。 另外,本周有2346种资产管理产品过期,涉及272家银行。

\r 2 .银行理财产品发行量排名前十

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 从发行量排行榜前十位的银行来看,4家来自国有银行,共发行400件的4家来自股份制银行,共发行248件的2家来自城商行,共发行87种产品。

\r 具体来看,交通银行、中国银行、华夏银行位于资产管理产品发行量前三位,其中交通银行发行157种产品,比上周增加19种中国银行发行132种资产管理产品,比上周减少3种华夏银行发行81种产品,比上周减少48种。

\r 【预计收益率】

\r 一、各期限资产管理产品周平均预期回报率

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 本周无限期资产管理产品发行7-14天期间的产品共计22种,预计平均年收益率达到3.64%,发行14日至1个月期间的产品21种,预计平均年收益率达到3.81%,发行1~3个月期间的产品327种, 预计平均年收益率达到4.02%的3~6个月期间的产品共发行770种,预计平均年收益率达到4.08%的6-12个月期间的产品共发行658种,预计平均年收益率达到4.02%的12月以上期间的产品共发行12种

\r 由此可见,理财产品以中短期为主,3至6个月理财产品最高,达38%,其次是6至12个月,占32%。

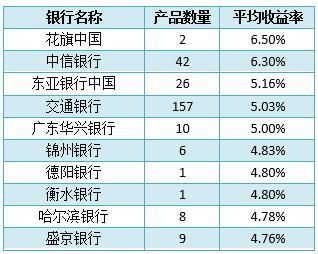

\r 2、各银行产品的平均预期收入排名

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 根据255家银行的平均预期收益率排名,前10家银行中有6家是城商银行,2家外资银行,2家股票银行。

\r 具体来看,花旗中国发行的两种资产管理产品,平均预期回报率达到6.50%,排在第一位,其次是中信银行发行的42种资产管理产品的平均预期回报率为6.3%; 东亚银行中国发行的26种理财产品平均预期收益率为5.16%,居第三位。 如图所示,前三位的银行中,有两家来自外资银行,外资银行发行的资产管理产品多为结构性资产管理,预计最高收益率高但未必能达成。

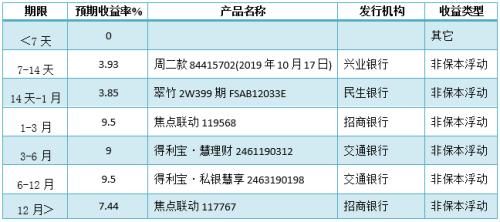

\r 3、不同期限的预期收益率最高

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 从不同期间的预计收益率的产品来看,产品收益类型都是非保证本位变动收益型。 如图所示,兴业银行发行的产品“周二金84415702(2019年10月17日)”主要是对民间银行客户发行的开放资产管理产品,投资期短,投资金额达到300万(含)以上,参考利率为3.93%。

\r 3个月至12个月期间的预期最高收益产品来自交易,属私银产品或合并型产品,风险相对较高。 一至三个月和十二个月以上的预期最高收益产品均来自招商银行,投资起始金额为5万,预期最高收益率分别为9.5%、7.44%。

\r 【投资分布】

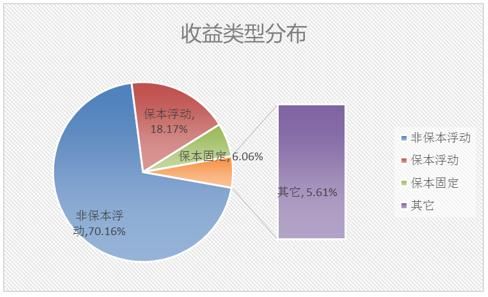

\r 1、保本固定模型占6.06%,比上周增长3.07%

\r

\r 本周,非保本浮动收益型产品占70.16%,比上周增加2.15%的保本浮动型产品占18.17%,比上周减少0.92%的保本固定型为6.06%,比上周增加3.07%的其他类型占5.61%。

\r 2、北京市发行的405种资产管理产品居首位

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 北京市本周发行405种产品,比上周增加62种浙江省发行147种产品,比上周减少60种,排名第二。 江苏发行122种产品,比上周增加18种产品,排名第三。 上海市、河南省、辽宁省相对靠后分别发行42种、41种、41种。

\r 【财界垄断排行榜】

\r 1、本周产品期待最高收益前十

\r

\r 以上资料来源:巨灵财经&金融界金融产品研究中心

\r 2、本周产品评价TOP10

\r

0

0

\r 以上资料来源:巨灵财经&金融界金融产品研究中心