资料来源:新京报

“我在2016年建立了住房贷款,基准利率为85成,利率为4.165%。 这次的调整让我的月供增加了吗? ’我说。 市民周先生对新京报记者说。

日前,中央银行宣布,从2020年3月起,住房贷款将“换锚”。 新京报记者与工、农、中、建4个国有行商谈招商、光、华夏等股份行,分行信用经理尚未收到具体执行通知,确定后与用户取得联系。 员工认为,LPR (贷款市场的估计利率)上次的估计为4.8%,如果用户以前利率为4.165%,则下降0.635个百分点。 今后LPR继续下降,利率也以0.635点的价格差持续下降。 固定利率也是银行直接个人制定的,可以继续前期利率。

据业界称,转换时平稳过渡,从中长期来看,新政策享受利率分红的机会更大。 1月1日,中央银行发表了许可证,专家认为许可证会降低LPR,进一步影响住房贷款利率的下降。

住房贷款利率在短期内平稳变化,在此之前折扣利率可以继续

周先生2016年在北京郊外购买住宅,申请了国有银行180万的贷款。 当时的利率是基准利率的85 %,也就是说是4.165%。 这次中央银行政策公布后,她说:“房贷利率有可能下降,但现在房贷利率上升。 我的工资会不会增加呢?”

根据中央银行的公告,从3月1日开始,重新调整库存住宅贷款利率,库存变动利率贷款的顾客转换为固定利率,LPR形成价格基准的积分,积分的数值在合同的剩馀期间保持一定,有两个选择。 原则上转换工作必须在2020年8月31日前完成。

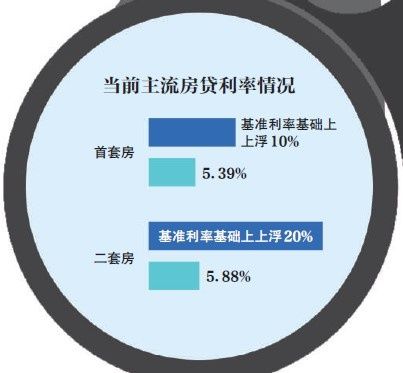

据新京报记者介绍,现在银行住房贷款的主流利率,第一套房上升了10%,第二套房上升了20%,也就是说第一套房上升了5.39%,第二套房上升了5.88%。 多家银行尚未收到利率转换如何进行的通知。 “文件是上周末提交的,还没有提交这么快。 并且前几天是年末结算,确认后贷款与用户联系了”。 多个银行职员。

但是,一位国有银行职员对记者说借款人没有必要担心利率上升。 根据中央银行的提案,一个是固定利率,如果用户获得折扣利率,转换时银行可以直接继续前期利率。 一个是LPR加减点,中央银行明确了可以基于正负,即LPR为负。

根据最新的2019年12月的估计,住房贷款相连的5年以上LPR为4.8%。 据新京报记者介绍,易居研究院智库中心研究总监的严峻发展,如果用户以前申请利率为4.165%,明年3月重新调整时,即使下降0.635个百分点,这种差距也不会改变。

总体来看,住房贷款利率短期平稳推移,没有大的变化。 央行在公告中表示,为贯彻房地产市场的管制要求,在库存商业性个人住房贷款转换时的利率水平必须是一定的。 据回答的银行职员说,明年3月集中实施,银行自主调节空间,即使两个方案有差别,短期内也不会特别大。 银行保证住房贷款利率稳定转移。

招商银行总部资产负债管理部总经理彭家文表示,本次公告确保库存商业个人住房贷款按照“等幅转换”原则转换,个人住房贷款转换时的利率水平不变,同时在3-8月期间任意时间转换, 根据2019年12月LPR和原来实行的利率水平确定正数值,正数值不受转换时间的影响,客户易于理解,商业银行也易于推进利率转换。

某股份行业的员工警告说应该看用户上期签订的贷款合同。 此次“交换锚点”是在2020年1月1日之前发行的、没有以LPR方式定价的、签订了浮动利息的库存贷款客户,如果从一开始就选择了固定利息,此次不会“交换锚点”。 公积金个人住房贷款的顾客也超出范围。

贷款用户可以同行前往市场,提前偿还的影响较小

其中从长远来看,许多行业相关人士认为“LPR加分”方案有机会获得利率分红。

寻找诸葛亮房间的副社长原承建分析说,对用户来说,固定利率是长期确定的,虽然不能享受利率下降的红利,但是利率上升时可以避免成本上升。 以LPR为价格基准的方式,对于用户来说是随行市,可以享受利率下降导致的偿还额下降,但是利率上升也会增加偿还额。 关于现在的利率市场环境,LPR随机下降,以LPR加上价格基准的方案可能更加安全主流。

“选择固定利率的话,想要降低利率的只有等待中央银行的利率下调。 上次利率降低是在2015年。 按照LPR标准选择加减点的话,LPR每月报价一次,虽然不会连续几个月下降,但是大的倾向一定会下降”。 一位来访的银行相关人士表示:“2020年3月,他提议关注全国两会房地产政策的调整。

影响LPR的主要因素之一是银行资金成本。 1月1日,中央银行宣布下调0.5个百分点,进一步推进银行资金成本的下调。 中国民生银行主任研究员温彬预计,1月20日新一期LPR报价均仅下降5个基点,一年期LPR下降4.1%,五年期以上LPR下降4.75%。

严峻的发展表明,如果预测货币金融环境更加宽松,2020年LPR基础利率也可能进一步下调,对住房贷款利率等产生积极影响。 这意味着2020年的住房贷款利率和住房贷款成本有可能进一步下降,最终将有利于购房者。 随着库存变动利率贷款价格标准转向推进LPR改革,后续库存贷款和增加贷款都将享受住房贷款压力下降的改革利益。

市民王先生告诉新京报记者,现在是“买方市场”,主导权是买方的手,南四环的70平方米以上的房子价格在200万美元以上,也可以砍价。 如果确定了交换,他打算尽早偿还现有住宅的贷款。

“按照外国人的传统,还款期几乎缩短了。 中原地产首席分析师张大伟告诉新京报记者,早期偿还是有闲置资金的。 如果有其他收益高的投资渠道,提前还款是不合适的,如果没有投资渠道,提前还款是合适的。

从中长期LPR降低住房贷款利率的角度来看,提前还款是不合适的,业内人士认为整体影响很小。 2019年唯一5年期以上按LPR向下调整计算,下行前后利润差为5个基点,贷款100万,按30年期等额本金方式偿还,月薪减少31元,30年可偿还约11160元。

2019年LPR利率改革经历了“三部曲”利率市场化

业内人士表示,这次政策的意义在于利率市场化。

据易居不动产研究院的报告,2019年LPR利率改革经历了“三部曲”,分别于8月17日中央银行宣布形成5年期LPR利率,11月20日的5年期以上LPR首次发表了“利率下调”的这次库存贷款改革。

中央银行公告称,中央银行在8月份宣布改革LPR形成机制后,目前新发行的贷款约90%以LPR价格为参考。 “但库存变动利率贷款以贷款基准利率价格为基础,不能及时反映市场利率的变化,不利于保护贷款双方的权益。”中央银行说。

建设相关部门负责人表示,LPR改革通过“增量试行、后库存合并”的途径稳步推进,充分考虑银行经营的现状和维持客户关系的必要性,为银行和客户确保了充分的准备时间。 央行推动库存贷款价格标准转换是贷款利率“两轨一体化”工作的重要一步,也是利率市场化改革的重要一环。 库存贷款是LPR价格,可以进一步提高LPR降低融资成本的有效性,明显降低整个社会的融资成本,有助于“稳定增长”。

该负责人还指出,目前库存改革对银行的影响是可以控制的,从长远来看,改革有利于提高银行的自主定价能力,为银行业长期健康发展奠定了良好的基础。 银行是降低实体经济融资成本的传导机制中非常重要的一环,将继续发挥为实体经济提供融资的重要作用。