4月份市场普遍预想的方向性偏离后,出乎意料地,5月份方向性下降了。

5月6日上午,股市开盘仅30秒左右,中央银行为了贯彻国务院常务会议的要求,建立了对中小银行实施低存款准备率的政策框架,促进微型企业降低融资成本,从2019年5月15日开始,以当地、服务县域的中小银行为焦点,实现低优惠存款准备率 只在本县级行政区域内经营或在其他县级行政区域设有分公司,对资产规模不足100亿元的农村商业银行,实行与农村信用社同等级的存款准备率。 该等级目前为8%。 约1000家县域农商行享受这一优惠政策,释放长期资金约2800亿元,用于民间和微型企业的融资。

受这个好消息的影响,今天收盘后,银行股票交易上涨,青农商务暂时停止上涨,青岛银行、西安银行、紫金银行也上涨。 但是,今天大盘子的整体表现与人意相反,直到记者出稿,上海深两市的下跌幅度扩大到5%以上。

看点1 :在股票市场看点之前发表了,很罕见!

中央银行发表这个消息的时候非常微妙,到五一假期后的第一个交易日不到一分钟就发表了。 事实上,在看a股之前,受美方谈判新闻的影响,金融市场已经作出反应,全球避险资产亚洲大幅增长,美股期货大幅下跌,美油暂时下跌2%以上。

具体来看,5月6日的亚洲市,现货金额暂时上涨了约5美元。 道指期货下跌近500点,普拉普500期望一次下跌1.7%,纳指期货超过2%。

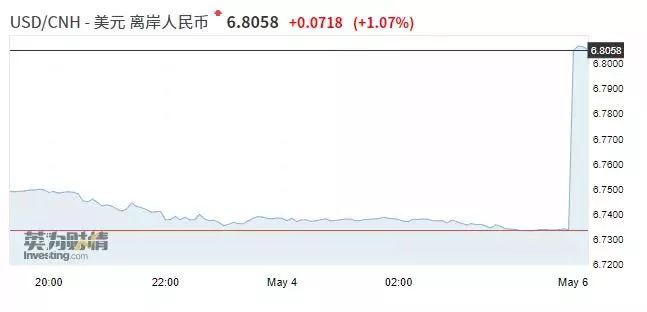

汇率方面,离岸人民币对美元汇率暂时下跌至250点,盘子下跌至6.81以下。

受周边市场的影响,舆论分析说今天a股收盘后也会出现下跌,但中央银行发表说在收盘前开始对中小银行实施低存款准备率,市场出人意料。

“根据国家的要求,中小银行有必要实施低存款准备率,中央银行此时宣布有安抚市场感情的意图。 结果,中央银行很少在交易时间内发布下调和下调等货币政策相关信息。 北京宏观政策分析师向证券时报记者。

另一方面,4月份预定脱离后,至今为止市场上普遍预计下一次的预定是在6月。 因此,5月份中小银行实行低存款准备金率释放2800亿元左右的长期资金,也超出了市场预期。

“5月份大额MLF没有过期,也不是传统的纳税月份,市场资金方面的整体差距不大,而6月份受到季度末的因素等影响,反而给资金方面带来了一定的压力。”上述分析家表示。

中信证券研究所副所长明确指出,这次方向性下降的发表有两个特别的时刻: (1)罕见的早晨盘子上有下降的发表;(2)少见的5月降级。 一般而言,降低标准这样的货币政策操作常常会在非交易时间公布,而很少在上午的交易时间公布。 方向性下降的“意外”的到来,很可能是为了抑制市场变动而考虑的。 实施的时候,2012年以后,中央银行在5月份没有实施降级,前期对中小银行多次探讨了低存款准备率政策的框架,但这次降级依然很突然。 鉴于内需界限放缓、外部环境不确定性增加、经济复苏动力减弱,本次方向性下降进一步强调了政府反周期调节的决心,抑制了实体经济和金融市场变动。

看点二:存款准备金率框架仍需鼓励优秀银行

在4月17日的国家,经常有人提议确立对中小银行实施低存款准备率的政策框架。

上述提到的中小银行实施低存款准备金率的政策框架,与中央银行行长易纲今年两会期间提出的“三级存款准备金率”有关。 当时他说,现在的存款准备率将来会朝着3个阶段的比较明确的框架达成目标。 也就是说,大型银行是一级,中型银行是二级,小型银行,特别是县域农村信用社,农商行为最低的一级。 目前正在简化,存款准备率更加明确和透明。

国信证券最高银行业分析师王剑对记者表示,此次国家经常提出的对中小银行的低存款准备率政策框架是进一步丰富差异化存款准备率的内涵。目前,中国不同类型的银行已经实施了不同的库存率,根据标准库存率,现在仍然对方向下降进行评估 但是,方向性的下降标准评价了大银行、中小银行的普惠金融投入量,县域农商行、县域农村金融机构不评价方向性的下降标准,评价为“发行当地贷款时使用的资金达到了该新存款的一定比例”,可以以库存率为基准下降1个百分点。

“因此,现在也存在着“中小银行的存款准备率低的政策框架”这样的结构。 不能说是“框架”,但是单纯的不同种类的银行将文件分开,有追加的优惠机制。” 王剑称。

王剑认为在银行搞微观应该采用“正激励”,现在的方向性下降是“正激励”的想法,但现行的优惠机制也存在“做得好”的评价标准太单一,只是评价剂量,评价结果不能有足够的差别等问题。 因此,必须升级到更加科学的框架。 总结科学指标,全面评价银行小业务成果,将优秀银行数量限制在较低比例,以小业务突出最优秀银行,报酬程度足够大为理想。 只有这样,才能更好地发挥结构性货币政策的正面激励作用,鼓励更多的银行以科学的方式投身于小业务。

看点3 :政策重点是逆周期调节,加大预调整的微调

第一季度我国宏观经济表现超出预期,显示出经济增长企业稳定的迹象,但延长时间看,今年国内外形势的不确定性增大将成为新的常态。 在这种新的常态下,市场人们预测政策调整也有增大“预调整的微调”的倾向。

中国银行国际金融研究所发布的《2019经济金融展望报告》显示,全球实体经济复苏在2019年可能进入重要转变,尽管经济增长的原动力还在,下行风险日益突出。 2019年世界经济金融体系波动性显着上升,动荡和不确定性可能成为常态。 中国经济仍处于“大整”时期,不同行业、不同地区、实体与金融等进行了大分化和大融合,尚未达到新的周期,这个过程还将持续3~5年。 宏观经济政策要关注外部冲击和“大调整”形成的共振。

据中信证券研报报道,从国内来看,政策和融资主导的经济反弹告一段落,将来有可能进入缓慢的阶段,房地产投资依然保持高地位,消费反弹,但融资的集中释放不能持续。 目前,货币政策的目标实际上变为信用增速,货币政策保持中性,因此社会增速的前11%,10.5%以上的水平对应着政策的偏重。 今年货币政策以信用为目标,考虑到今年总信用增长率存在制约,目前第一、二线城市房地产市场出现明显泡沫化迹象,信用政策回归中性。 总的来看,债权市利空基本上是解放的,比如经济的超预期、通货膨胀、融资等,展望五月,这些变量就会恢复到中性。

强调了今年下调等货币政策的打出摆脱了往年的流动性不足的政策框架,反周期和信用的矛盾成为后续货币政策的主要关注点。 这次降级一方面支持微型、民营企业的信用投入,另一方面也体现了应对国内外环境和市场预期变化的反周期性特征。

看点4 :每次着陆后,a股怎么走?

央行最近下降是在今年的1月4日。 当天晚上,中央银行发布全面下调1个百分点,本次下调约1.5兆元,加上即将实施的定向中期贷款便利操作和普惠金融定向下调动态审查中提出的资金,考虑到今年第一季度到期的中期贷款不再便利的因素,长期资金约8000亿元 降级后,a股市场受到一定振兴,降级后的交易日上海指数上升0.72%,深成指数上升1.58%。

一般认为,市场连续下调有助于缓解市场的中长期资金利益,也有利于股市的中长期利益,特别是在连续下调后累积释放的资金量巨大,对股市资金也有明显的补贴作用。

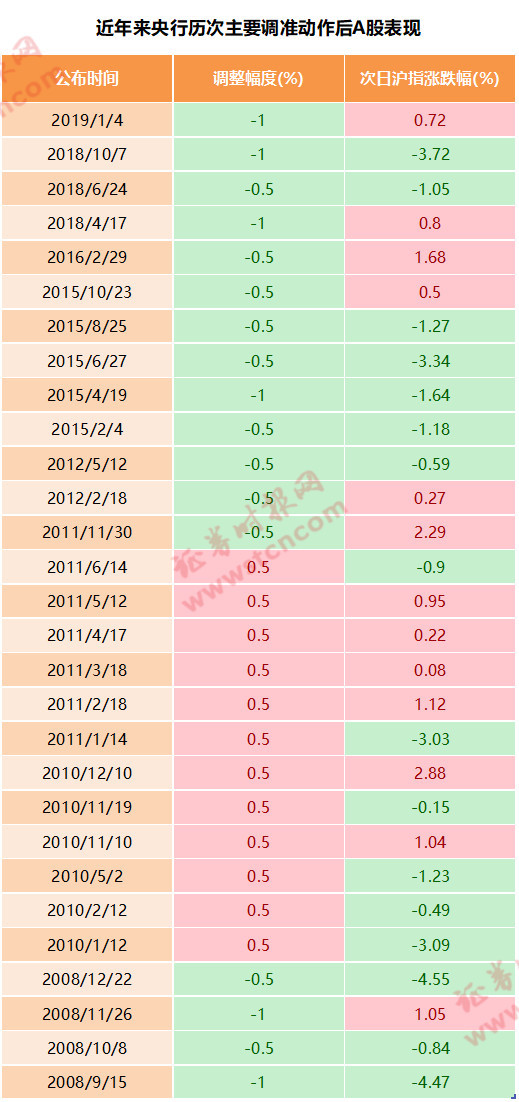

但是,近年来的统计数据显示,从2011年11月底开始,中央银行开始进入连续的下降期,其中次日上证指数上升的次数不多,上升概率在一半以下,下降对股市有短期刺激作用尚不明显。

2015年6月和8月两次降级遇到a股股东灾害时,降级的动向没有逆转当时的恐慌情绪,市场继续以前的下跌。

2018年10月7日,中央银行宣布从2018年10月15日起,将大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率下调1个百分点。 发表后的下一个交易日( 2018年10月8日),上证指数还很低,而且整天变低,上证指数整天下跌3.72%。

与此相对,从传统的中央银行提高存款准备率的情况来看,对股市的短期影响也没有明显的利益冲击。 在2010年至2011年存款准备率提高期间,中央银行发表涨价后,下一个交易日证券指数上升和下跌的情况几乎只有一半。

总的来说,从近年来的历史数据来看,无论是降低存款准备率还是提高存款准备率,短期内都很难改变a股市场。

对具体板块的影响,股市银行和房地产板块有一定利益。 主要是这两类行业对资金很敏感。

对银行来说,降级的最大利益是释放更多的可融资资金,扩大银行的可融资规模,有助于增加其业绩

关于房地产,下跌的影响是相对间接的,主要是银行方面的融资资金相对松散的话,房地产业获得融资的难度就有可能下降。